Resumen

- El precio del mes anterior del WTI cayó en territorio negativo por primera vez en la historia

- ¡WTI se estableció en - $ 37.63 por barril ayer!

- Disminución hasta el territorio negativo causado por la expiración del contrato (expira el 21 de abril)

- ¿Qué significa el precio negativo del petróleo para el mercado petrolero?

El peor día en la historia del mercado petrolero.

El lunes 20 de abril será recordado como el peor día en la historia del mercado petrolero. En pocas palabras, se puede decir que el precio del petróleo cayó por debajo de $ 0 por barril. ¿Qué significa eso? En resumen, el vendedor le paga al comprador para que le quite el petróleo. Por supuesto, la situación no es tan simple. De hecho, es mucho más complejo. Más importante aún, es la primera vez que el mercado petrolero está experimentando tal situación y en una escala tan grande. Además, la caída del precio de los activos por debajo de 0 es inusual en sí misma.

¿Cómo es posible que el precio del petróleo sea negativo?

En primer lugar, debe decirse que toda la situación se relaciona con el petróleo WTI y el contrato de mayo de día 20 que venció el martes 21 de abril. Significa que caer en territorio negativo relacionado con solo una pequeña porción del mercado porque Jun20 es el contrato más líquido ahora. Los contratos con fechas de liquidación posteriores también son más líquidos que el contrato de mayo de 20. Los contratos con fechas de liquidación posteriores también se cotizan a precios mucho más altos. Tal situación en el mercado de futuros se llama "contango". En teoría, significa que hay mucho crudo en el mercado y los productores prefieren almacenarlo y venderlo después a precios mucho más altos. El crudo a esa cantidad simplemente no es necesario ahora.

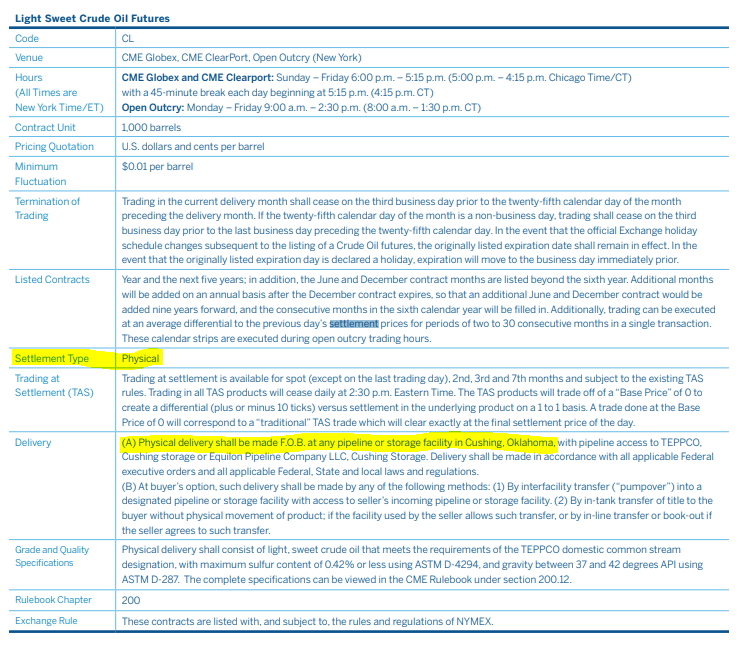

Continuando, se debe tener en cuenta que los contratos de WTI que sirven como punto de referencia se pueden entregar, lo que significa que a menos que se cierre la posición, el comprador/vendedor tendrá que recolectar/entregar crudo físico. Las especificaciones de entrega para los contratos cotizados en el intercambio CME se pueden encontrar a continuación.

Una vez que expira el contrato, se realiza la entrega física. La parte de "entrega" de la tabla anterior especifica los detalles de la entrega. Tenga en cuenta que cada contrato equivale a 1,000 barriles de petróleo. Fuente: CME

Una vez que expira el contrato, se realiza la entrega física. La parte de "entrega" de la tabla anterior especifica los detalles de la entrega. Tenga en cuenta que cada contrato equivale a 1,000 barriles de petróleo. Fuente: CME

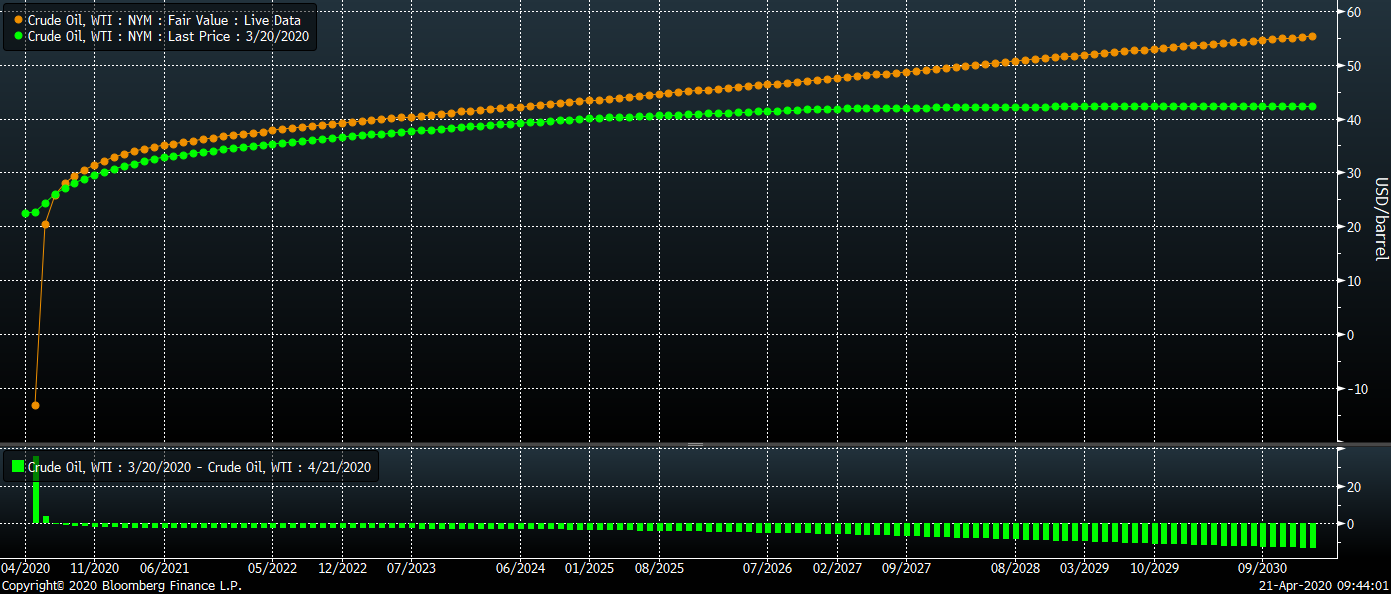

El precio del contrato de mayo de 20 sigue siendo negativo. Esta es la mayor diferencia entre los contratos de primer y segundo mes en la historia. Como se puede ver, esta propagación no era tan grande hace un mes (línea verde). El diferencial entre los contratos de Jun20 y Jul20 equivale a alrededor de $ 5 por barril. Fuente: Bloomberg

El precio del contrato de mayo de 20 sigue siendo negativo. Esta es la mayor diferencia entre los contratos de primer y segundo mes en la historia. Como se puede ver, esta propagación no era tan grande hace un mes (línea verde). El diferencial entre los contratos de Jun20 y Jul20 equivale a alrededor de $ 5 por barril. Fuente: Bloomberg

¿Qué ha pasado realmente?

Podemos ver que el contrato de WTI May20 terminó ayer cerca de $ 40 por barril. En el cuadro anterior, también se puede ver el precio del contrato Jun20 (línea azul) y el interés abierto en ambos contratos (panel central, May20 - gris, Jun20 - rojo). En el panel inferior se pueden ver datos de volumen (mayo 20 - gris, junio 20 - naranja). Fuente: Bloomberg

Podemos ver que el contrato de WTI May20 terminó ayer cerca de $ 40 por barril. En el cuadro anterior, también se puede ver el precio del contrato Jun20 (línea azul) y el interés abierto en ambos contratos (panel central, May20 - gris, Jun20 - rojo). En el panel inferior se pueden ver datos de volumen (mayo 20 - gris, junio 20 - naranja). Fuente: Bloomberg

Como ya hemos mencionado, la expiración del contrato significa que la entrega o la recolección deben realizarse. Sin embargo, las entregas físicas son bastante raras y representan solo el 1-10% de todos los contratos de futuros.

¿Cómo se dan cuenta las ganancias y pérdidas de la negociación de futuros? Los participantes del mercado lo hacen tomando la posición opuesta del mismo volumen. Por ejemplo, si un inversor compró 4 contratos WTI, puede cerrar esta posición vendiendo 4 contratos WTI (con el mismo vencimiento). En el caso de un mercado líquido, se encuentran fácilmente otras partes para el comercio de compensación y no hay necesidad de realizar entregas físicas una vez que se cierra la posición. Sin embargo, el mercado de May20 no fue líquido ayer. Todos vendían y no había compradores en vísperas de la expiración. El interés abierto fue muy bajo (menos de 16 mil contratos) y el volumen fue aún más bajo (¡solo 2489!). Es posible que los productores no hayan querido deshacerse de sus operaciones de cobertura y hayan querido entregar crudo.

Otra posible explicación es la venta adicional de crudo por parte de los productores en un intento de liberar espacio de almacenamiento para el crudo que se está produciendo actualmente. Podría haber llevado a una situación en la que los productores estaban ansiosos por pagarle a alguien para que les quitara el crudo y así evitar las paradas de producción (a menudo es muy caro cerrar la producción).

En resumen, ayer quedaban casi 16 mil contratos al final de la sesión, que equivalían a 16 millones de barriles de petróleo. Suponiendo que todos esos eran posiciones largas, existe una necesidad urgente de encontrar almacenamiento para 16 millones de barriles.

¿De dónde provienen los problemas de entrega?

La desaceleración económica, el suministro masivo de petróleo y finalmente la pandemia de coronavirus causaron el mayor exceso de oferta en el mercado petrolero de la historia. La situación ejerció una gran presión a la baja sobre los precios y condujo a un importante contango. Los productores e inversores prefieren almacenar crudo y venderlo más adelante en el futuro a un precio más alto. A su vez, las instalaciones de almacenamiento global se están llenando.

Se estima que Estados Unidos tiene espacio libre para almacenar 180-280 millones de barriles. Suponiendo que las existencias aumenten en un promedio de 10 millones de barriles por semana y que la producción y la demanda se mantengan sin cambios, el espacio de almacenamiento se agotará en medio año o antes. La palabra en la calle es que el almacenamiento global disponible oscila entre 0.9 y 1.8 mil millones de barriles. En caso de que la demanda se detenga y la producción se mantenga en 100 millones de barriles por día, todo el espacio de almacenamiento disponible se llenará dentro de 9 a 18 días. Dado un exceso de oferta de 10 millones de barriles, esto, por supuesto, tardará 10 veces más. En teoría, todavía no hay razones para entrar en pánico. Sin embargo, la situación se ve diferente cuando miramos a Cushing (Oklahoma) Estados Unidos.

Cushing es el principal punto de liquidación de futuros y entregas de petróleo en los Estados Unidos. También es uno de los mayores centros de almacenamiento en los Estados Unidos y casi todos los oleoductos se conectan a este lugar. Este es también el lugar donde comienzan muchas de las tuberías que se dirigen a las refinerías o centros de almacenamiento más grandes. Este lugar ve el mayor interés en los servicios de almacenamiento debido a la capacidad de vender petróleo muy rápido.

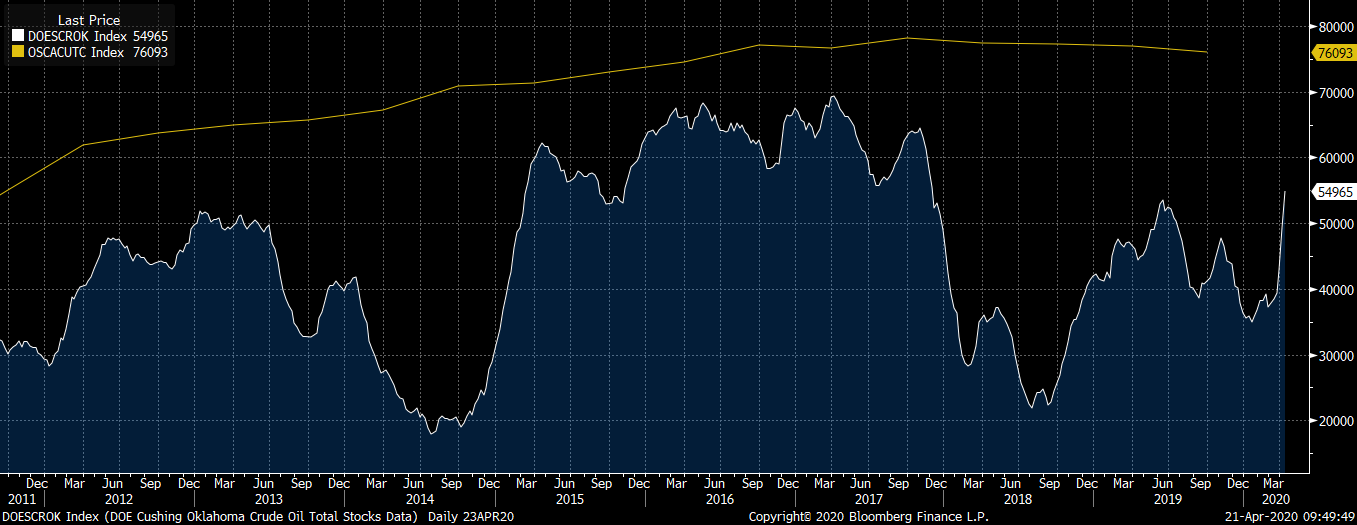

Resulta que el espacio de almacenamiento disponible en Cushing realmente se está agotando. Se estima que se pueden almacenar hasta 90 millones de barriles en Cushing, pero debido a razones técnicas y logísticas, esta cifra se acerca a 76-80 millones de barriles.

Durante las últimas 2 semanas, las reservas de petróleo en Cushing aumentaron en alrededor de 6 millones de barriles por semana. Asumiendo que la situación continuará en esta magnitud y que la capacidad máxima de almacenamiento es de 80 millones de barriles, ¡el espacio disponible en Cushing se agotará en las próximas 4 semanas!

Las reservas de petróleo en Cushing están aumentando rápidamente. Están fuera de los máximos de 5 años, pero a este ritmo el almacenamiento disponible podría agotarse muy pronto. Fuente: Bloomberg

Las reservas de petróleo en Cushing están aumentando rápidamente. Están fuera de los máximos de 5 años, pero a este ritmo el almacenamiento disponible podría agotarse muy pronto. Fuente: Bloomberg

Además, se deben mencionar algunos otros factores que podrían explicar por qué no hay compradores de petróleo. Las refinerías estadounidenses no demandan tanto petróleo como la demanda disminuyó y la capacidad de transferencia de crudo también es limitada.

¿Qué significa para los precios futuros?

En teoría, el mercado no debería preocuparse demasiado por la expiración del contrato. Por otro lado, existe una alta probabilidad de que la situación se repita en el futuro. Si los problemas de almacenamiento a corto plazo persisten y los precios continúan bajando, existe la posibilidad de que el problema aumente en el futuro. El precio del contrato del WTI del 20 de junio bajó a $ 11 por barril en un punto de la sesión. Lo peor aún puede estar por venir, ya que el gran ETF petrolero de EE. UU., USO, posee alrededor del 20% del interés abierto en el contrato del 20 de junio y se espera que termine en futuras series entre el 5 y el 8 de mayo. podría ser un intento de adelantar la venta masiva que USO estará haciendo.

En nuestra opinión, la situación mejorará una vez que la demanda comience a recuperarse o tal rebote comience a anticiparse. Las expectativas de la disminución de las existencias permitirían que los contratos a corto plazo se recuperen y limiten el contango en el mercado.

Los precios del petróleo se hunden en medio de la falta de espacio de almacenamiento disponible a corto plazo. Fuente: xStation5

Los precios del petróleo se hunden en medio de la falta de espacio de almacenamiento disponible a corto plazo. Fuente: xStation5

El contenido que se presenta en la sección de FORMACIÓN sólo tiene fines informativos, educativos y de apoyo para utilizar la plataforma. El material presentado, incluyendo los análisis, precios, opiniones u otros contenidos, no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión ni se incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley 6/2023 de los Mercados de Valores y de los Servicios de Inversión (artículo 125.1 g). Este vídeo se ha preparado sin tener en cuenta las necesidades del cliente ni su situación financiera individual.

XTB no aceptará responsabilidad por ningún tipo de pérdidas o daños, incluyendo, entre otros, cualquier lucro cesante, que pueda surgir directa o indirectamente del uso o dependencia de la información incluida en este vídeo. XTB S.A. no es responsable de las acciones u omisiones del cliente, especialmente por la adquisición o disposición de instrumentos financieros, realizados con base en la información que contiene este vídeo.

El rendimiento pasado no es necesariamente indicativo de resultados futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo.

Copyright © XTB S.A. Todos los derechos reservados. Está prohibido copiar, modificar y distribuir este vídeo sin el consentimiento expreso de XTB S.A.